איך לצמצם ולחסוך בהוצאות ,בעזרת שימוש הנכון באמצעי התשלום?

![]() זה לא סוד, ששימוש הנכון באמצעי תשלום(כלים הפיננסיים בחשבון הבנק שלכם) יכול לחסוך לא מעט הכסף בהוצאות המיותרות ,ללא שום תועלת ממשית לצרכן/לקוח. בנוסף ,מכיוון ששימוש בכלים פיננסיים תלוי קודם כל בהחלטות והנהגות האדם, לפעמים פשוט יותר קל לבצע שינויים דווקא בשימוש של כלים הפיננסיים, על מנת להשיג תוצאות בצמצום והתייעלות.(יש לשים לב, שלא בכל כלים פיננסיים ניתן לבצע שינויים בקלות).הסיבה לכך די פשוטה, הפעילות של התייעלות לא דורשת הרבה מאמץ מצד האדם, רק שינויים התנהגותיים ברוב המקרים. לפי כך, מכיוון שפעילות התייעלות לא דורשת הרבה מאמץ מצדכם, אז עדיף וכדאי להתחיל תהליך של צמצום בהוצאות ולחסוך דווקא על ידי שימוש הנכון באמצעי תשלום. אז באיזה אמצעי תשלום אפשר וכדאי להתייעל ולחסוך? להלן אמצעי תשלום, שניתן לייעל שימוש בהם ולחסוך בהוצאות שלכם:

זה לא סוד, ששימוש הנכון באמצעי תשלום(כלים הפיננסיים בחשבון הבנק שלכם) יכול לחסוך לא מעט הכסף בהוצאות המיותרות ,ללא שום תועלת ממשית לצרכן/לקוח. בנוסף ,מכיוון ששימוש בכלים פיננסיים תלוי קודם כל בהחלטות והנהגות האדם, לפעמים פשוט יותר קל לבצע שינויים דווקא בשימוש של כלים הפיננסיים, על מנת להשיג תוצאות בצמצום והתייעלות.(יש לשים לב, שלא בכל כלים פיננסיים ניתן לבצע שינויים בקלות).הסיבה לכך די פשוטה, הפעילות של התייעלות לא דורשת הרבה מאמץ מצד האדם, רק שינויים התנהגותיים ברוב המקרים. לפי כך, מכיוון שפעילות התייעלות לא דורשת הרבה מאמץ מצדכם, אז עדיף וכדאי להתחיל תהליך של צמצום בהוצאות ולחסוך דווקא על ידי שימוש הנכון באמצעי תשלום. אז באיזה אמצעי תשלום אפשר וכדאי להתייעל ולחסוך? להלן אמצעי תשלום, שניתן לייעל שימוש בהם ולחסוך בהוצאות שלכם:

1.שימוש בכרטיסי האשראי הרגיל

1.שימוש בכרטיסי האשראי הרגיל 2.שימוש בהוראות חיוב והוראות קבע

2.שימוש בהוראות חיוב והוראות קבע 3.שימוש בצ'קים

3.שימוש בצ'קים 4.שימוש במזומנים

4.שימוש במזומנים 5.שימוש בכרטיסי דביט(כרטיס לחיוב מיידי)

5.שימוש בכרטיסי דביט(כרטיס לחיוב מיידי) 6.שימוש באפליקציות בנקאיות

6.שימוש באפליקציות בנקאיות 7.שימוש בכרטיס אשראי הנטען

7.שימוש בכרטיס אשראי הנטען

1.שימוש בכרטיסי האשראי הרגיל

כרטיסי האשראי– זה סעיף הראשון בצמצום הוצאות הקיימות, כגורם מספר אחד ליצירת מינוס קבוע בחשבון.

כרטיסי האשראי– זה סעיף הראשון בצמצום הוצאות הקיימות, כגורם מספר אחד ליצירת מינוס קבוע בחשבון. בנוסף, בכרטיסי האשראי יחסית קל לבצע שינויים ,מכיוון ששינויים ברוב המקרים תלויים רק בהחלטה שלכם.

בנוסף, בכרטיסי האשראי יחסית קל לבצע שינויים ,מכיוון ששינויים ברוב המקרים תלויים רק בהחלטה שלכם. כמו כן ,הפעולות שנדרשות לביצוע שינויים ,לא דורשות הרבה מאמץ מצדכם (ניתן לבצע רוב הפעולות של שינויים דרך האינטרנט או בשיחה טלפונית).

כמו כן ,הפעולות שנדרשות לביצוע שינויים ,לא דורשות הרבה מאמץ מצדכם (ניתן לבצע רוב הפעולות של שינויים דרך האינטרנט או בשיחה טלפונית).

(מידע כללי על כרטיסי אשראי ניתן לקרוא כאן)

על מנת לצמצם בהוצאות של כרטיסי האשראי ,יש לעשות פעולות הבאות:

לבדוק ולבטל את עמלת דמי כרטיסי האשראי.

לבדוק ולבטל את עמלת דמי כרטיסי האשראי. לצמצם כמות כרטיסי האשראי.

לצמצם כמות כרטיסי האשראי. להפסיק מיד לשלם בתשלומים או בתשלום דחוי.

להפסיק מיד לשלם בתשלומים או בתשלום דחוי. להפסיק ולבטל במידי את "אשראי מתגלגל".

להפסיק ולבטל במידי את "אשראי מתגלגל".

1.1.לבדוק ולבטל את עמלת דמי כרטיס האשראי

![]() במידה ויש לכם כרטיס האשראי חוץ בנקאי, שעליו אתם משלמים עמלת דמי כרטיס, יש לפנות במידי לחברת האשראי של הכרטיס ולבקש בצורה מנומסת ומושכלת ,לבטל את דמי הכרטיס מסיבה "שכבר קיבלתם כרטיס אחר עם הטבה ללא דמי כרטיס מחברת אשראי המתחרה ולכן לא משתלם לכם להחזיק כרטיס עם עמלת דמי כרטיס ושוקלים לבטל אותו". ברוב המקרים חברת האשראי מיד מבטלת דמי מנוי לשנה לפחות או יותר. לפני פניה למוקד שרות הלקוחות של חברת האשראי שלכם, יש מראש לבדוק איזה כרטיס "חינמי" יש לחברת האשראי המתחרה-למשל מועדון "הוט" בישראכרט הוא ללא דמי כרטיס ,גם יש כרטיס של PEPER הוא ללא דמי כרטיס וכו'.

במידה ויש לכם כרטיס האשראי חוץ בנקאי, שעליו אתם משלמים עמלת דמי כרטיס, יש לפנות במידי לחברת האשראי של הכרטיס ולבקש בצורה מנומסת ומושכלת ,לבטל את דמי הכרטיס מסיבה "שכבר קיבלתם כרטיס אחר עם הטבה ללא דמי כרטיס מחברת אשראי המתחרה ולכן לא משתלם לכם להחזיק כרטיס עם עמלת דמי כרטיס ושוקלים לבטל אותו". ברוב המקרים חברת האשראי מיד מבטלת דמי מנוי לשנה לפחות או יותר. לפני פניה למוקד שרות הלקוחות של חברת האשראי שלכם, יש מראש לבדוק איזה כרטיס "חינמי" יש לחברת האשראי המתחרה-למשל מועדון "הוט" בישראכרט הוא ללא דמי כרטיס ,גם יש כרטיס של PEPER הוא ללא דמי כרטיס וכו'.

![]() במידה ויש לכם כרטיס האשראי בנקאי ,תפנו לבנק שלכם ותבקשו גם בצורה מנומסת ומושכלת ,לבטל את דמי הכרטיס מכוון שלא משתלם לכם כרטיס בנקאי כאשר כרטיס חוץ בנקאי יותר זול. במידה והצלחתם מעולה ובמידה ולא, לא קרה כלום. פונים לחברת האשראי לפי בחירתכם ובהתאם לצרכים שלכם מזמינים כרטיס חוץ בנקאי ללא דמי כרטיס. לאחר מכאן פונים לבנק ומבטלים את הכרטיס הבנקאי (עם העברת הוראות חיוב שבכרטיס בנקאי לכרטיס החדש).היום לבנק אין שום יתרון מול חברת האשראי בבחירת כרטיס.

במידה ויש לכם כרטיס האשראי בנקאי ,תפנו לבנק שלכם ותבקשו גם בצורה מנומסת ומושכלת ,לבטל את דמי הכרטיס מכוון שלא משתלם לכם כרטיס בנקאי כאשר כרטיס חוץ בנקאי יותר זול. במידה והצלחתם מעולה ובמידה ולא, לא קרה כלום. פונים לחברת האשראי לפי בחירתכם ובהתאם לצרכים שלכם מזמינים כרטיס חוץ בנקאי ללא דמי כרטיס. לאחר מכאן פונים לבנק ומבטלים את הכרטיס הבנקאי (עם העברת הוראות חיוב שבכרטיס בנקאי לכרטיס החדש).היום לבנק אין שום יתרון מול חברת האשראי בבחירת כרטיס.

![]() אל תדאגו לחברות האשראי, עמלת דמי כרטיס זה לא מקור היחידי שלהם להרוויח עליכם, לכן תעצרו את התשלום המיותר זה.

אל תדאגו לחברות האשראי, עמלת דמי כרטיס זה לא מקור היחידי שלהם להרוויח עליכם, לכן תעצרו את התשלום המיותר זה.

1.2.לבדוק ולצמצם כמות כרטיסי האשראי שלכם

![]() במידה ואתם מחזיקים יותר מכרטיס אשראי אחד, יש לבטל את כל כרטיסי האשראי חוץ מאחד שיש לו תנאים הכי טובים ומתאימים לפעילות השוטפת שלכם. (יש כאלו שמשאירים 2 כרטיסים ,כדי לשמור אחד לפעילות שותפת ואחד להוראות חיוב שנדבר עליהן בהמשך ,אבל 2 כרטיסים זה גם פיתוי ולא כל אחד יעמוד בפיתוי כזה, לכן עדיף להשאיר רק כרטיס אחד)

במידה ואתם מחזיקים יותר מכרטיס אשראי אחד, יש לבטל את כל כרטיסי האשראי חוץ מאחד שיש לו תנאים הכי טובים ומתאימים לפעילות השוטפת שלכם. (יש כאלו שמשאירים 2 כרטיסים ,כדי לשמור אחד לפעילות שותפת ואחד להוראות חיוב שנדבר עליהן בהמשך ,אבל 2 כרטיסים זה גם פיתוי ולא כל אחד יעמוד בפיתוי כזה, לכן עדיף להשאיר רק כרטיס אחד)

יש 2 סיבות לצמום כמות כרטיסי האשראי:

-

עבור כל הכרטיסים המיותרים אתם משלמים עמלת דמי כרטיס ,אפילו אם לא משתמשים בכם.

עבור כל הכרטיסים המיותרים אתם משלמים עמלת דמי כרטיס ,אפילו אם לא משתמשים בכם. -

סיבה שניה ללא קשר אם יש עמלת דמי כרטיס או לא, ריבוי כמות כרטיסי האשראי מגדיל פיתוי להשתמש בכולם וגורם להגדלת הוצאות ללא שליטה מצדכם.

סיבה שניה ללא קשר אם יש עמלת דמי כרטיס או לא, ריבוי כמות כרטיסי האשראי מגדיל פיתוי להשתמש בכולם וגורם להגדלת הוצאות ללא שליטה מצדכם.

לכן ,חשוב להשאיר לשימוש רק כרטיס אחד, אבל עם תנאים הטובים ביותר ושהכי מתאים לכם לשימוש כרגע. למשל:

כרטיס ללא עמלת דמי הכרטיס.

כרטיס ללא עמלת דמי הכרטיס. כרטיס עם תנאיי ריבית אשראי נמוכים יחסית.

כרטיס עם תנאיי ריבית אשראי נמוכים יחסית. כרטיס עם מסגרת אשראי גדולה.

כרטיס עם מסגרת אשראי גדולה. כרטיס עם אפשרות החזר כספי –קאשבק(אם אתם קונים הרבה באינטרנט).

כרטיס עם אפשרות החזר כספי –קאשבק(אם אתם קונים הרבה באינטרנט). כרטיס עם עמלות המרה נמוכות(במידה ואתם טסים הרבה לחו"ל או קונים באינטרנט).

כרטיס עם עמלות המרה נמוכות(במידה ואתם טסים הרבה לחו"ל או קונים באינטרנט).

![]() בשלב זה פחות חשוב ,קריטריון של שייכות כרטיס האשראי למועדון כלשהו .כמו כן, גם לא חשוב האם זה כרטיס בנקאי או חוץ בנקאי. הכרטיס היחידי שיישאר ,חייב להיות זול ומתאים לכם.

בשלב זה פחות חשוב ,קריטריון של שייכות כרטיס האשראי למועדון כלשהו .כמו כן, גם לא חשוב האם זה כרטיס בנקאי או חוץ בנקאי. הכרטיס היחידי שיישאר ,חייב להיות זול ומתאים לכם.

![]() ביטול כל הכרטיסים, ניתן לעשות בשיחה טלפונית עם מוקד שירות הלקוחות של חברת האשראי.

ביטול כל הכרטיסים, ניתן לעשות בשיחה טלפונית עם מוקד שירות הלקוחות של חברת האשראי.

![]() לאחר ביטול כל הכרטיסים המיותרים ,יש להמשיך לשלם את החיובים שהיו בכרטיסים הללו, עד לפירעון המלא של כל חיובים.

לאחר ביטול כל הכרטיסים המיותרים ,יש להמשיך לשלם את החיובים שהיו בכרטיסים הללו, עד לפירעון המלא של כל חיובים.

1.3.להפסיק מייד כל קניות בתשלומים או בתשלום דחוי

על מנת לצמצם את ההוצאות של בכרטיס האשראי היחידי שבחרתם והשארתם לשימוש, יש מייד להפסיק לשלם את כל הקניות בתשלומים או בתשלום דחוי ולהתחיל לשלם הכול אך ורק בתשלום אחד .

על מנת לצמצם את ההוצאות של בכרטיס האשראי היחידי שבחרתם והשארתם לשימוש, יש מייד להפסיק לשלם את כל הקניות בתשלומים או בתשלום דחוי ולהתחיל לשלם הכול אך ורק בתשלום אחד . תשלומים בכרטיסי האשראי, זה אחד מהגורמים העיקריים ליצירת ושמירת המינוס קבוע. התשלומים זה בעצם סוג של הלוואה ,אומנם אפילו בריבית האפס, אבל צריך להחזיר אותה כל חודש. כשעושים הרבה תשלומים, אחרי כמה חודשים פתאום מגלים שאתם מתחילים את החודש כבר עם מינוס של כמה אלפי שקלים בכרטיס האשראי ,בלי שקניתם משהו החודש. (זה הכול מקניות שכבר שכחתם מהן מזמן).

תשלומים בכרטיסי האשראי, זה אחד מהגורמים העיקריים ליצירת ושמירת המינוס קבוע. התשלומים זה בעצם סוג של הלוואה ,אומנם אפילו בריבית האפס, אבל צריך להחזיר אותה כל חודש. כשעושים הרבה תשלומים, אחרי כמה חודשים פתאום מגלים שאתם מתחילים את החודש כבר עם מינוס של כמה אלפי שקלים בכרטיס האשראי ,בלי שקניתם משהו החודש. (זה הכול מקניות שכבר שכחתם מהן מזמן). תשלומים או תשלום דחוי זה לא פתרון לחוסר כסף פנוי בחשבון. להפך זה רק מגדיל את החוב שלכם ומעביר אותו לחודש הבא. אין לקנות בסופרמרקט מזון לא הכרחי אם אין מספיק כסף פנוי, אין לקנות ביגוד או מוצרי חשמל בתשלומים או בתשלום דחוי כאשר אין כסף פנוי לזה.

תשלומים או תשלום דחוי זה לא פתרון לחוסר כסף פנוי בחשבון. להפך זה רק מגדיל את החוב שלכם ומעביר אותו לחודש הבא. אין לקנות בסופרמרקט מזון לא הכרחי אם אין מספיק כסף פנוי, אין לקנות ביגוד או מוצרי חשמל בתשלומים או בתשלום דחוי כאשר אין כסף פנוי לזה.

![]() כלל חשוב: אם אין כסף, אז לא קונים כלום(פרט למקרי חירום ,כאשר אין ברירה!).

כלל חשוב: אם אין כסף, אז לא קונים כלום(פרט למקרי חירום ,כאשר אין ברירה!).

![]() תזכרו! לאחר 2-3 חודשים של הפסקת קניות בתשלומים ,פתאום תגלו שחיוב חודשי של כרטיס האשראי שלכם קוטן בצורה משמעותית.

תזכרו! לאחר 2-3 חודשים של הפסקת קניות בתשלומים ,פתאום תגלו שחיוב חודשי של כרטיס האשראי שלכם קוטן בצורה משמעותית.

1.4.מייד להפסיק ולבטל את כל כרטיסי האשראי עם "אשראי המתגלגל"

![]() קודם כל, מה זה אשראי מתגלגל? אשראי מתגלגל זה בעצם, צורת תשלום ההחזר חודשי שהיא שונה מהתשלום החזר הרגיל.

קודם כל, מה זה אשראי מתגלגל? אשראי מתגלגל זה בעצם, צורת תשלום ההחזר חודשי שהיא שונה מהתשלום החזר הרגיל.

![]() השוני הוא בגמישות גודל ההחזר החודשי ,במקום לשלם את כל הסכום של קניות שלכם החודש אתם משלמים רק חלק ממנו. למשל קניתם החודש ב 1,000₪ , אבל בחודש הבאה תחזירו רק 300₪ ,ואת שאר הסכום של 700₪ תשלמו בחודשים הבאים. לא קשה להבין שבעוד כמה חודשים יצטבר לכם סכום ענקי כחוב לחברת האשראי. בדומה לתשלומים ,כל חיוב שעדיין לא ירד מחשבון הופך להיות לחוב/סוג של הלוואה יקרה ,בנוסף למינוס הקיים שלכם

השוני הוא בגמישות גודל ההחזר החודשי ,במקום לשלם את כל הסכום של קניות שלכם החודש אתם משלמים רק חלק ממנו. למשל קניתם החודש ב 1,000₪ , אבל בחודש הבאה תחזירו רק 300₪ ,ואת שאר הסכום של 700₪ תשלמו בחודשים הבאים. לא קשה להבין שבעוד כמה חודשים יצטבר לכם סכום ענקי כחוב לחברת האשראי. בדומה לתשלומים ,כל חיוב שעדיין לא ירד מחשבון הופך להיות לחוב/סוג של הלוואה יקרה ,בנוסף למינוס הקיים שלכם

![]() בארץ , בכל חברות האשראי ,יש כרטיסי אשראי עם תוכניות שונות של אשראי מתגלגל. למשל תוכניות כמו:"תשלום סכום קבוע כל חודש" ,"שלם כפי יכולתך","פריסת תשלום חודשי" וכו'.

בארץ , בכל חברות האשראי ,יש כרטיסי אשראי עם תוכניות שונות של אשראי מתגלגל. למשל תוכניות כמו:"תשלום סכום קבוע כל חודש" ,"שלם כפי יכולתך","פריסת תשלום חודשי" וכו'.

![]() במידה ובכרטיס האשראי שלכם (שבחרתם והשארתם) הוא עם תוכנית "אשראי מתגלגל" כלשהו ,אז יש מיד להפסיק לשלם בתוכנית כזאת ולבטל אותה בכלל בכרטיס ,ואת הסכום שהצטבר יש לשלם בתשלום חודשי הרגיל עד לסיום חוב המצטבר הזה. תזכרו "אשראי מתגלגל"-זה מלכודת שחברת האשראי מגישה לכם בעטיפת "עזרה".

במידה ובכרטיס האשראי שלכם (שבחרתם והשארתם) הוא עם תוכנית "אשראי מתגלגל" כלשהו ,אז יש מיד להפסיק לשלם בתוכנית כזאת ולבטל אותה בכלל בכרטיס ,ואת הסכום שהצטבר יש לשלם בתשלום חודשי הרגיל עד לסיום חוב המצטבר הזה. תזכרו "אשראי מתגלגל"-זה מלכודת שחברת האשראי מגישה לכם בעטיפת "עזרה".

2.שימוש בהוראות חיוב והוראות קבע

הוראות חיוב והוראות קבע-דבר הבא שצריך לטפל בנושא של צמצום הוצאות הקיימות .הסיבות לך ,שהחלטה של ביטול או שינוי בהוראת חיוב/קבע ברוב המקרים תלויה רק בכם.

הוראות חיוב והוראות קבע-דבר הבא שצריך לטפל בנושא של צמצום הוצאות הקיימות .הסיבות לך ,שהחלטה של ביטול או שינוי בהוראת חיוב/קבע ברוב המקרים תלויה רק בכם. בנוסף, יחסית קל לבצע שינויים ללא מאמץ מצדכם(דרך אינטרנט או בשיחה עם נציג הבנק או נציג של חברת האשראי).

בנוסף, יחסית קל לבצע שינויים ללא מאמץ מצדכם(דרך אינטרנט או בשיחה עם נציג הבנק או נציג של חברת האשראי). כמו כן ,בהוראות חיוב/קבע יש פוטנציאל גדול ,להתייעלות בהוצאות וביטול הוצאות המיותרות.

כמו כן ,בהוראות חיוב/קבע יש פוטנציאל גדול ,להתייעלות בהוצאות וביטול הוצאות המיותרות.

(מידע כללי על הוראות חיוב והוראות קבע ניתן לקרוא כאן)

![]() על מנת לצמצם הוצאות שיש בהוראות חיוב/קבע ,יש לעשות פעולות הבאות:

על מנת לצמצם הוצאות שיש בהוראות חיוב/קבע ,יש לעשות פעולות הבאות:

לעשות רשימה של כל הוראות החיוב/קבע שקיימות בחשבון שלכם בבנק או בכל כרטיסי האשראי שלכם.

לעשות רשימה של כל הוראות החיוב/קבע שקיימות בחשבון שלכם בבנק או בכל כרטיסי האשראי שלכם. לעשות מיון ובדיקה לכל הוראות חיוב/קבע ,כדי לדעת מה מהן באמת נדרשות ומה לא.

לעשות מיון ובדיקה לכל הוראות חיוב/קבע ,כדי לדעת מה מהן באמת נדרשות ומה לא. לרכז ולהעביר את כל הוראות חיוב/קבע שבאמת נדרשות ,לכרטיס האשראי היחידי שבחרתם.

לרכז ולהעביר את כל הוראות חיוב/קבע שבאמת נדרשות ,לכרטיס האשראי היחידי שבחרתם. לבטל את כל ההוראות חיוב/ קבע המיותרות.

לבטל את כל ההוראות חיוב/ קבע המיותרות.

2.1.תבדקו ותעשו רשימה מדויקת של כל הוראות החיוב/קבע שלכם

תבדקו ותעשו רשימה מדויקת של כל הוראות החיוב/קבע שחיובים עבור הוראות אלו יורדים מחשבון בנק שלכם ובכרטיסי האשראי שלכם.

תבדקו ותעשו רשימה מדויקת של כל הוראות החיוב/קבע שחיובים עבור הוראות אלו יורדים מחשבון בנק שלכם ובכרטיסי האשראי שלכם. איך לעשות את זה? ניתן לבדוק איזה הוראות חיוב/קבע יש לכם בחשבון ,בבנק בערוצים ישירים כגון: באתר הבנק שלכם בכניסה לחשבון שלכם ,דרך אפליקציה של הבנק בנייד, דרך שירות טלפוני עם נציג של הבנק או בעזרת תדפיס מחשבון של הבנק שלכם (שימו לב, לבקשה של תדפיס כזה יכולה להיות עמלה).

איך לעשות את זה? ניתן לבדוק איזה הוראות חיוב/קבע יש לכם בחשבון ,בבנק בערוצים ישירים כגון: באתר הבנק שלכם בכניסה לחשבון שלכם ,דרך אפליקציה של הבנק בנייד, דרך שירות טלפוני עם נציג של הבנק או בעזרת תדפיס מחשבון של הבנק שלכם (שימו לב, לבקשה של תדפיס כזה יכולה להיות עמלה). כמו כן, גם עבור הוראות חיוב/קבע בכרטיס האשראי, ניתן לבדוק את זה באתר של אחד מחברות האשראי שלכם בכניסה לחשבון שלכם ,דרך אפליקציה בנייד או דרך שיחת טלפון עם נציג של חברת האשראי.

כמו כן, גם עבור הוראות חיוב/קבע בכרטיס האשראי, ניתן לבדוק את זה באתר של אחד מחברות האשראי שלכם בכניסה לחשבון שלכם ,דרך אפליקציה בנייד או דרך שיחת טלפון עם נציג של חברת האשראי.

2.2.תמיינו ותבדקו את כל הוראות חיוב/קבע, כדי לדעת מה מהן באמת נדרשות

![]() את כל הוראות החיוב שבאמת נדרשות (למשל: חיוב חשבון טלפון סלולרי, חיוב חשבון אינטרנט ביתי או כבלים, חיוב ביטוח משלים של קופות חולים, חיוב ביטוח רכב/חיים וכו'), יש להעביר לכרטיס האשראי היחידי שבחרתם ,ללא קשר אם חיוב קודם היה ישירות מחשבון בנק או לא. סיבות לכך:

את כל הוראות החיוב שבאמת נדרשות (למשל: חיוב חשבון טלפון סלולרי, חיוב חשבון אינטרנט ביתי או כבלים, חיוב ביטוח משלים של קופות חולים, חיוב ביטוח רכב/חיים וכו'), יש להעביר לכרטיס האשראי היחידי שבחרתם ,ללא קשר אם חיוב קודם היה ישירות מחשבון בנק או לא. סיבות לכך:

הוראות קבע בחשבון בנק יותר יקרות ויש עליהם יותר עמלות.

הוראות קבע בחשבון בנק יותר יקרות ויש עליהם יותר עמלות. לעשות ביטול הוראת חיוב/קבע בכרטיס האשראי יותר קל ויותר זול מאשר בבנק.

לעשות ביטול הוראת חיוב/קבע בכרטיס האשראי יותר קל ויותר זול מאשר בבנק. בכרטיס האשראי יותר קל לשלוט בכל הוראות החיוב וכולם יורדים באותו יום.

בכרטיס האשראי יותר קל לשלוט בכל הוראות החיוב וכולם יורדים באותו יום. מבחינת התקציב, כל ההוראות כאלו, הן סעיפים של הוצאות קבועות עם סכום קבוע או משתנה .

מבחינת התקציב, כל ההוראות כאלו, הן סעיפים של הוצאות קבועות עם סכום קבוע או משתנה .

![]() חשוב! כדי להעביר את כל הוראות הקבע לכרטיס האשראי, יש ליצור קשר עם ספקים של הוראות החיוב האלו ולעדכן אותם לגבי אמצעי תשלום החדשים.

חשוב! כדי להעביר את כל הוראות הקבע לכרטיס האשראי, יש ליצור קשר עם ספקים של הוראות החיוב האלו ולעדכן אותם לגבי אמצעי תשלום החדשים.

2.3.תבטלו את כל ההוראות חיוב/קבע המיותרות

![]() תבטלו את כל ההוראות חיוב/קבע המיותרות שמיינתם קודם, זה בדיוק הזמן להתפטר מכל הוצאות שלא נדרשות באמת ,אך ממשיכים לשלם אותם "שיהיה" ,זה גם הזמן לעשות מיון וסינון לכל ההוצאות ולשאול את עצמכם האם זה באמת נדרש כאשר יש מינוס בחשבון. למשל הוצאות שניתן להתפטר מהם:

תבטלו את כל ההוראות חיוב/קבע המיותרות שמיינתם קודם, זה בדיוק הזמן להתפטר מכל הוצאות שלא נדרשות באמת ,אך ממשיכים לשלם אותם "שיהיה" ,זה גם הזמן לעשות מיון וסינון לכל ההוצאות ולשאול את עצמכם האם זה באמת נדרש כאשר יש מינוס בחשבון. למשל הוצאות שניתן להתפטר מהם:

מנוי לבריכה או קנטרי קלאב.

מנוי לבריכה או קנטרי קלאב. מנוי לעיתון (כולל אלקטרוני) או לערוצי תקשורת אחרים.

מנוי לעיתון (כולל אלקטרוני) או לערוצי תקשורת אחרים. ערוצים בכבלים או YES שכבר לא מעניינים ואקטואליים.

ערוצים בכבלים או YES שכבר לא מעניינים ואקטואליים. ביטוח מוצרי חשמל ביתיים

ביטוח מוצרי חשמל ביתיים חוגי ילדים (שילדים כבר לא מעוניינים בהם).

חוגי ילדים (שילדים כבר לא מעוניינים בהם). מנוי ללוטו.

מנוי ללוטו.

![]() הקריטריונים של הוצאות מיותרות הם מאוד אינדיבידואליים, כל אחד מכם מחליט לבד ממה צריך להתפטר וממה לא.

הקריטריונים של הוצאות מיותרות הם מאוד אינדיבידואליים, כל אחד מכם מחליט לבד ממה צריך להתפטר וממה לא.

![]() חשוב לזכור!!! איך עושים נכון ביטול להוראות חיוב/קבע ?לפני ביטול כול הוראת קבע בבנק או בחברת האשראי, יש ליצור קשר עם ספקים שמקבלים כסף ולהודיע להם על הפסקת מנוי/התקשרות וביטול הוראת חיוב, כדי לא להיפגע מתהליכים משפתיים וחובות.(עדיף לקבל מייל/אסמכתא מספק עם הסכמתו לביטול/סיום התקשרות).לאחר חודש יש לבדוק שכבר לא יורדים יותר חיובים מהוראות מבוטלות. במידה ואין חיובים יותר ,אז אין צורך לפנות לבנק או חברת האשראי לביטול הרשאת חיוב כי הוראת חיוב/קבע כבר לא פעילה.(שימו לב ,על ביטול הרשאת חיוב בבנק ובחברת האשראי יש עמלה). אם ממשיכים לחייב אתכם תפנו לספק שוב לבירורים.

חשוב לזכור!!! איך עושים נכון ביטול להוראות חיוב/קבע ?לפני ביטול כול הוראת קבע בבנק או בחברת האשראי, יש ליצור קשר עם ספקים שמקבלים כסף ולהודיע להם על הפסקת מנוי/התקשרות וביטול הוראת חיוב, כדי לא להיפגע מתהליכים משפתיים וחובות.(עדיף לקבל מייל/אסמכתא מספק עם הסכמתו לביטול/סיום התקשרות).לאחר חודש יש לבדוק שכבר לא יורדים יותר חיובים מהוראות מבוטלות. במידה ואין חיובים יותר ,אז אין צורך לפנות לבנק או חברת האשראי לביטול הרשאת חיוב כי הוראת חיוב/קבע כבר לא פעילה.(שימו לב ,על ביטול הרשאת חיוב בבנק ובחברת האשראי יש עמלה). אם ממשיכים לחייב אתכם תפנו לספק שוב לבירורים.

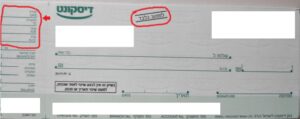

3.שימוש בצ'קים

![]() שימוש בצ'קים-זה דבר הבא שמטפלים כדי לצמצם בהוצאות. הסיבה שמטפלים בהם זה רמת הסיכון לפעילות הפיננסי שלכם ויכולת שלכם להימנע משימוש בכלי הפיננסי הזה.

שימוש בצ'קים-זה דבר הבא שמטפלים כדי לצמצם בהוצאות. הסיבה שמטפלים בהם זה רמת הסיכון לפעילות הפיננסי שלכם ויכולת שלכם להימנע משימוש בכלי הפיננסי הזה.

(מידע כללי על צ'קים ניתן לקרוא כאן)

![]() על מנת לצמצם הוצאות בצ'קים, יש לעשות פעולות הבאות:

על מנת לצמצם הוצאות בצ'קים, יש לעשות פעולות הבאות:

לצמצם ככל שניתן למינימום ,שימוש בצ'קים.

לצמצם ככל שניתן למינימום ,שימוש בצ'קים. לעבור לאמצעי תשלום אחרים במקום צ'קים.

לעבור לאמצעי תשלום אחרים במקום צ'קים.

נסביר בקצרה בהמשך

3.1.צמצום שימוש בצ'קים

![]() תצמצמו ככל שניתן למינימום שימוש בצ'קים ,בגלל שלא תמיד צ'קים שמסרתם למישהו מייד מופקדים בחשבון ולכן קיימת סכנה שבמצב המינוס יכול להיווצר מצב שלא יהיה כיסוי מספיק לצ'ק שמסרתם לפני הרבה זמן והוא יחזור. החזרת צ'קים ללא כיסוי, יכול לגרום להרעת תנאיי המינוס שלכם בחשבון ואפילו להגביל אותכם בחשבון בזמן שאתם נמצאים במינוס!!לכן פרט למקרים כשאין ברירה, למשל תשלומי שכר דירה, ועד בית או תשלומי הורים לבית הספר ,יש להימנע משימוש בצ'קים. בנוסף את רוב התשלומים כמו ועד בית או תשלומי הורים לבית הספר ניתן לשלם גם באמצעי תשלום אחרים.

תצמצמו ככל שניתן למינימום שימוש בצ'קים ,בגלל שלא תמיד צ'קים שמסרתם למישהו מייד מופקדים בחשבון ולכן קיימת סכנה שבמצב המינוס יכול להיווצר מצב שלא יהיה כיסוי מספיק לצ'ק שמסרתם לפני הרבה זמן והוא יחזור. החזרת צ'קים ללא כיסוי, יכול לגרום להרעת תנאיי המינוס שלכם בחשבון ואפילו להגביל אותכם בחשבון בזמן שאתם נמצאים במינוס!!לכן פרט למקרים כשאין ברירה, למשל תשלומי שכר דירה, ועד בית או תשלומי הורים לבית הספר ,יש להימנע משימוש בצ'קים. בנוסף את רוב התשלומים כמו ועד בית או תשלומי הורים לבית הספר ניתן לשלם גם באמצעי תשלום אחרים.

3.2.שימוש באמצעי תשלום חליפיים במקום צ'קים

![]() תמנעו משימוש בצ'קים. תשתדלו לשלם את כל ההוצאות שלכם באמצעי תשלום אחרים, חוץ מצ'קים. למשל:

תמנעו משימוש בצ'קים. תשתדלו לשלם את כל ההוצאות שלכם באמצעי תשלום אחרים, חוץ מצ'קים. למשל:

לא לשלם בצ'קים בסופרמרקט, במוסך, אצל רופא שיניים וכו'.

לא לשלם בצ'קים בסופרמרקט, במוסך, אצל רופא שיניים וכו'. ישנם מספר אמצעי תשלום אחרים שעדיף לשלם בהם במקום הצ'קים .(כמו: כסף במזומן, כרטיס האשראי, ביט, פיי-בוקס וכו').הסיבה לכך זה יותר פשוט ,יותר מהר ופחות כאבי ראש ודאגות שיהיה כיסוי מספיק בחשבון לצ'קים שנמסרו.

ישנם מספר אמצעי תשלום אחרים שעדיף לשלם בהם במקום הצ'קים .(כמו: כסף במזומן, כרטיס האשראי, ביט, פיי-בוקס וכו').הסיבה לכך זה יותר פשוט ,יותר מהר ופחות כאבי ראש ודאגות שיהיה כיסוי מספיק בחשבון לצ'קים שנמסרו. בנוסף, באמצעי תשלום אחרים, יש יותר שליטה ,ודאות ואתם תמיד יודעים מתי התשלום יירד מחשבון שלכם. לעומת זאת ,הצ'קים יכולים להסתובב חודשים רבים עד שיופרעו מחשבון בנק, כל עוד הצ'ק לא ירד זה חוב שגורם לאי ודאות ויכול לשבש מצב מינוס בחשבון.

בנוסף, באמצעי תשלום אחרים, יש יותר שליטה ,ודאות ואתם תמיד יודעים מתי התשלום יירד מחשבון שלכם. לעומת זאת ,הצ'קים יכולים להסתובב חודשים רבים עד שיופרעו מחשבון בנק, כל עוד הצ'ק לא ירד זה חוב שגורם לאי ודאות ויכול לשבש מצב מינוס בחשבון.

3.3.מילוי צ'קים בצורה נכונה ומעקב אחרי צ'קים שנמסרו

![]() תדאגו תמיד שכל הצ'קים שלכם יהיו עם סימן "קרוס: //" ו"למוטב בלבד". אל מנת להגביל את מסחר בצ'קים שלכם לצד השלישי, תמיד תמלאו את חלק השמאלי של הצ'ק שנשאר בפנקס. כך תמיד תזכרו ותדעו למי נתתם את הצ'ק והאם הוא כבר ירד מהחשבון שלכם.

תדאגו תמיד שכל הצ'קים שלכם יהיו עם סימן "קרוס: //" ו"למוטב בלבד". אל מנת להגביל את מסחר בצ'קים שלכם לצד השלישי, תמיד תמלאו את חלק השמאלי של הצ'ק שנשאר בפנקס. כך תמיד תזכרו ותדעו למי נתתם את הצ'ק והאם הוא כבר ירד מהחשבון שלכם.

![]() תמיד תדאגו שצ'קים שמסרתם למישהו יהיו עם כיסוי וירדו מהחשבון. תזכרו! החזרת צ'ק מסיבה כלשהי(אין כיסוי מספיק או החזר טכני) ,משפיע לרע על תנאיי האשראי והמינוס שלכם ,ואפילו יכולים להגביל את פעילותכם בחשבון שלכם, כאשר אתם כבר במינוס. בנוסף, החזר צ'ק גורם לגביית עמלת החזרת צ'ק בחשבון הבנק עו"ש שלכם.

תמיד תדאגו שצ'קים שמסרתם למישהו יהיו עם כיסוי וירדו מהחשבון. תזכרו! החזרת צ'ק מסיבה כלשהי(אין כיסוי מספיק או החזר טכני) ,משפיע לרע על תנאיי האשראי והמינוס שלכם ,ואפילו יכולים להגביל את פעילותכם בחשבון שלכם, כאשר אתם כבר במינוס. בנוסף, החזר צ'ק גורם לגביית עמלת החזרת צ'ק בחשבון הבנק עו"ש שלכם.

![]() אל תבטלו צ'קים שמסרתם, ללא סיבה מוצדקת, כי ביטול צ'ק ללא סיבה מוצדקת, זה עבירה פלילית.

אל תבטלו צ'קים שמסרתם, ללא סיבה מוצדקת, כי ביטול צ'ק ללא סיבה מוצדקת, זה עבירה פלילית.

4.שימוש במזומנים

![]() שימוש במזומנים-דבר הבא שמטפלים כשרוצים לצמצם בהוצאות בצורה חדה מאוד. למרות שלשיטה הזאת יש גם חסרונות, אבל כאשר מצב דורש מאוד בעייתי, זאת הדרך היעילה ביותר לצמצם בהוצאות. הסיבה לכך יכולת שליטה בהוצאות ויכולת הגבלה עצמית. על מנת לצמצם בהוצאות, יש להגביר שימוש במוזמנים(בשטרות) במקום כל אמצעי תשלום אחרים כמו :כרטיס האשראי ,צ'קים ,הוראות חיוב/קבע. לפעמים אפילו עדיף משימוש בכרטיס דביט(חיוב מיידי) ,באפליקציות בנקאיות (ביט, פיי-בוקס),ובכרטיס אשראי הנטען.

שימוש במזומנים-דבר הבא שמטפלים כשרוצים לצמצם בהוצאות בצורה חדה מאוד. למרות שלשיטה הזאת יש גם חסרונות, אבל כאשר מצב דורש מאוד בעייתי, זאת הדרך היעילה ביותר לצמצם בהוצאות. הסיבה לכך יכולת שליטה בהוצאות ויכולת הגבלה עצמית. על מנת לצמצם בהוצאות, יש להגביר שימוש במוזמנים(בשטרות) במקום כל אמצעי תשלום אחרים כמו :כרטיס האשראי ,צ'קים ,הוראות חיוב/קבע. לפעמים אפילו עדיף משימוש בכרטיס דביט(חיוב מיידי) ,באפליקציות בנקאיות (ביט, פיי-בוקס),ובכרטיס אשראי הנטען.

4.1.שימוש במזומנים בקניות שותפות

![]() תנסו להשתמש יותר במזומנים בקניות השותפות שלכם ופחות בכרטיס האשראי או אמצעי תשלום אחרים, על מנת להגביל את עצמכם בסכומי ההוצאות. פסיכולוגית כל אדם מגביל את הוצאתו, כאשר רואה איך פיזית אוזלת כמות השטרות בידיו . (זה עובד מצוין בקניות בסופר, בסופר פארם ,בקניונים וכו'.)

תנסו להשתמש יותר במזומנים בקניות השותפות שלכם ופחות בכרטיס האשראי או אמצעי תשלום אחרים, על מנת להגביל את עצמכם בסכומי ההוצאות. פסיכולוגית כל אדם מגביל את הוצאתו, כאשר רואה איך פיזית אוזלת כמות השטרות בידיו . (זה עובד מצוין בקניות בסופר, בסופר פארם ,בקניונים וכו'.)

4.2.משיכת מזומנים רק בכספומט של בנק שלכם או של בנקים הידועים בארץ

![]() תשתדלו למשוך את המזומנים, אך ורק בכספומט של בנק שלכם או של בנקים הידועים בארץ, ולא בעזרת פקידים בבנקים או במכשירי ATM כספומט הפרטיים או בקופה הראשית בסופרים ,בגלל עמלות המוגזמות על משיכת מזומנים.

תשתדלו למשוך את המזומנים, אך ורק בכספומט של בנק שלכם או של בנקים הידועים בארץ, ולא בעזרת פקידים בבנקים או במכשירי ATM כספומט הפרטיים או בקופה הראשית בסופרים ,בגלל עמלות המוגזמות על משיכת מזומנים.

5.שימוש בכרטיסי דביט(כרטיס לחיוב מיידי)

![]() שימוש בכרטיס לחיוב מיידי (כרטיס דביט).-זה דבר הבא שהיכול לעזור בצמצום הוצאות. אם בכול זאת, אתם רגילים לשלם רק בכרטיס האשראי ולא נוח לכם כל פעם למשוך שטרות של מזומנים, אז ניתן להזמין משהו שגם דומה לשימוש בכרטיס האשראי וגם דומה לשימוש במזומנים- כרטיס לחיוב מיידי (כרטיס דביט) שמוריד את כל החיוב ישירות מחשבון הבנק(כמו מזומנים שמושכים מכספומט ,אך ללא צורך במזומן פיזי).

שימוש בכרטיס לחיוב מיידי (כרטיס דביט).-זה דבר הבא שהיכול לעזור בצמצום הוצאות. אם בכול זאת, אתם רגילים לשלם רק בכרטיס האשראי ולא נוח לכם כל פעם למשוך שטרות של מזומנים, אז ניתן להזמין משהו שגם דומה לשימוש בכרטיס האשראי וגם דומה לשימוש במזומנים- כרטיס לחיוב מיידי (כרטיס דביט) שמוריד את כל החיוב ישירות מחשבון הבנק(כמו מזומנים שמושכים מכספומט ,אך ללא צורך במזומן פיזי).

(מידע כללי על כרטיס לחיוב מיידי (כרטיס דביט) ניתן לקרוא כאן)

![]() תזמינו ותשתמשו בכרטיס לחיוב מיידי (כרטיס דביט). לשימוש בכרטיס דביט יש מספר יתרונות כמו:

תזמינו ותשתמשו בכרטיס לחיוב מיידי (כרטיס דביט). לשימוש בכרטיס דביט יש מספר יתרונות כמו:

-

אין דמי עמלת שורה על כל חיוב.

אין דמי עמלת שורה על כל חיוב. -

אם כבר יש לכם כרטיס האשראי רגיל ,אז בנוסף תוכלו לקבל כרטיס דביט בחינם ללא דמי כרטיס ל3 שנים.

אם כבר יש לכם כרטיס האשראי רגיל ,אז בנוסף תוכלו לקבל כרטיס דביט בחינם ללא דמי כרטיס ל3 שנים. -

כל חיוב רואים בחשבון באותו יום או למחרת וכך יש לכם שליטה מלא על כל ההוצאות (גם פסיכולוגית כל חיוב בחשבון מגדיל את המודעות שלכם על ההוצאות ומגביל את רצון שלכם לבזבוז מיותר).

כל חיוב רואים בחשבון באותו יום או למחרת וכך יש לכם שליטה מלא על כל ההוצאות (גם פסיכולוגית כל חיוב בחשבון מגדיל את המודעות שלכם על ההוצאות ומגביל את רצון שלכם לבזבוז מיותר).

![]() חיסרון היחסי של כרטיס דביט, שכל חיוב יורד ישירות מחשבון ואם אפילו אין מספיק כסף בחשבון, זה יורד במינוס ועל מינוס משלמים ריבית.

חיסרון היחסי של כרטיס דביט, שכל חיוב יורד ישירות מחשבון ואם אפילו אין מספיק כסף בחשבון, זה יורד במינוס ועל מינוס משלמים ריבית.

6.שימוש באפליקציות בנקאיות

![]() שימוש באפליקציות בנקאיות-עוד דבר שיכול לעזור בצמצום הוצאות.

שימוש באפליקציות בנקאיות-עוד דבר שיכול לעזור בצמצום הוצאות.

(מידע כללי על אפליקציות בנקאיות ניתן לקרוא כאן)

תגבירו שימוש באפליקציות בנקאיות (ביט, פיי-בוקס) להעברת כספים בין האנשים ואפילו תשלום שירותים מסוימים, במקום שימוש בצ'קים ,תשלום בכרטיס האשראי ,תשלום שוברים וכו'.

תגבירו שימוש באפליקציות בנקאיות (ביט, פיי-בוקס) להעברת כספים בין האנשים ואפילו תשלום שירותים מסוימים, במקום שימוש בצ'קים ,תשלום בכרטיס האשראי ,תשלום שוברים וכו'. תחום של תשלומים ביישומים כאלו מתפתח מהר מאוד כל שנה .בנוסף להעברת כספים ,כבר יותר ויותר פעולות ניתנות לעשות בעזרת האפליקציות אלו: כמו אסיפת כספים בקבוצות שונות (למשל של בית הספר, גן ילדים ,עמיתים בעבודה וכו') במקום אסיפת צ'קים, מזומנים והעברות בבנק.

תחום של תשלומים ביישומים כאלו מתפתח מהר מאוד כל שנה .בנוסף להעברת כספים ,כבר יותר ויותר פעולות ניתנות לעשות בעזרת האפליקציות אלו: כמו אסיפת כספים בקבוצות שונות (למשל של בית הספר, גן ילדים ,עמיתים בעבודה וכו') במקום אסיפת צ'קים, מזומנים והעברות בבנק. חשוב לציין, שכל שנה יש יותר ויותר עסקים ושירותים שמאפשרים לשלם בעזרת אפליקציות אלו: תשלומי ועד בית, שירותי עורך דין ,שרותי פסיכולוגים, רופאת שיניים וכו' .

חשוב לציין, שכל שנה יש יותר ויותר עסקים ושירותים שמאפשרים לשלם בעזרת אפליקציות אלו: תשלומי ועד בית, שירותי עורך דין ,שרותי פסיכולוגים, רופאת שיניים וכו' . כמו כן, ניתן להעביר בקלות כספים לחברים ולילדים.

כמו כן, ניתן להעביר בקלות כספים לחברים ולילדים.

![]() היתרון של אפליקציות: קל להתקין בטלפון הנייד, קל מאוד להשתמש ,כל פעילות(חיוב או קבלת כספי) רואים ישירות ומייד באמצעי תשלום שבחרתם באפליקציה(חשבון בנק או כרטיס האשראי) ובנוסף בהתאם לבנק והאפליקציה שבחרתם לא משלמים עמלות שורה בחשבון. בזמן האחרון ,אפשר גם לשלב את האפליקציות אלה עם כרטיסי האשראי מסוימים ולהפוך את האפליקציה לארנק הדיגיטלי.(לצערנו חברת פפר הפסיקה שירות של פפר פיי מאפריל 2022)

היתרון של אפליקציות: קל להתקין בטלפון הנייד, קל מאוד להשתמש ,כל פעילות(חיוב או קבלת כספי) רואים ישירות ומייד באמצעי תשלום שבחרתם באפליקציה(חשבון בנק או כרטיס האשראי) ובנוסף בהתאם לבנק והאפליקציה שבחרתם לא משלמים עמלות שורה בחשבון. בזמן האחרון ,אפשר גם לשלב את האפליקציות אלה עם כרטיסי האשראי מסוימים ולהפוך את האפליקציה לארנק הדיגיטלי.(לצערנו חברת פפר הפסיקה שירות של פפר פיי מאפריל 2022)

7.שימוש בכרטיס אשראי הנטען

![]() שימוש בכרטיס אשראי הנטען –זה עוד כלי פיננסי שניתן להשתמש בו, כדי לצמצם בהוצאות. באופן כללי, שימוש בכרטיסי אשראי הנטענים לא מומלץ, עקב מחיר הגבוה של השימוש. (למשל, עמלות טענה ,דמי כרטיס ועמלות השימוש). יחד עם זאת ,בחלק מהמקרים ,יש כדאיות מסוימת לעבור לשימוש בכרטיסים כאלו, למרות המחיר היקר שלהם. יתרון העיקרי של כרטיס אשראי הנטען שיש רק סכום מוקצב שטענתם בכרטיס ואין אפשרות לחרוג מעבר לסכום שהטענתם בכרטיס וזה מגביל אותכם בהוצאות.

שימוש בכרטיס אשראי הנטען –זה עוד כלי פיננסי שניתן להשתמש בו, כדי לצמצם בהוצאות. באופן כללי, שימוש בכרטיסי אשראי הנטענים לא מומלץ, עקב מחיר הגבוה של השימוש. (למשל, עמלות טענה ,דמי כרטיס ועמלות השימוש). יחד עם זאת ,בחלק מהמקרים ,יש כדאיות מסוימת לעבור לשימוש בכרטיסים כאלו, למרות המחיר היקר שלהם. יתרון העיקרי של כרטיס אשראי הנטען שיש רק סכום מוקצב שטענתם בכרטיס ואין אפשרות לחרוג מעבר לסכום שהטענתם בכרטיס וזה מגביל אותכם בהוצאות.

(מידע כללי על כרטיס אשראי הנטען ניתן לקרוא כאן)

![]() תעברו לשימוש בכרטיס אשראי הנטען– כאשר ישנם סיבות שכדאי להשתמש בכרטיס כזה. למשל:

תעברו לשימוש בכרטיס אשראי הנטען– כאשר ישנם סיבות שכדאי להשתמש בכרטיס כזה. למשל:

במידה ואתם לא מצליחים להתגבר ולהכריח את עצמכם להוריד בהוצאות חודשיות, שימוש בכרטיס כזה יגביל אתכם פיזית ולא תוכלו להוציא יותר מסכום שבכרטיס.

במידה ואתם לא מצליחים להתגבר ולהכריח את עצמכם להוריד בהוצאות חודשיות, שימוש בכרטיס כזה יגביל אתכם פיזית ולא תוכלו להוציא יותר מסכום שבכרטיס. אם אתם רוצים פיזית להפריד איזשהו סכום, שמיועד לשימוש מטרה מסוימת(למשל רק לבילויים).

אם אתם רוצים פיזית להפריד איזשהו סכום, שמיועד לשימוש מטרה מסוימת(למשל רק לבילויים). אם אתם מבצעים הרבה רכישות באינטרנט בחו"ל ורוצים לזה סכום מוקצב בלבד.

אם אתם מבצעים הרבה רכישות באינטרנט בחו"ל ורוצים לזה סכום מוקצב בלבד. אם אתם רוצים ליצור קופה קטנה או ארנק משפחתי לשימוש כלל משפחתי יום יומי(כולל ילדים). למשל כסף לקולנוע, או קניית חלב חירום במכולת וכו'.

אם אתם רוצים ליצור קופה קטנה או ארנק משפחתי לשימוש כלל משפחתי יום יומי(כולל ילדים). למשל כסף לקולנוע, או קניית חלב חירום במכולת וכו'.

![]() תזכרו שכרטיסי אשראי הנטענים יכולים להיות פתרון טוב להורדת הוצאות, אך יקר מאוד. לכן כל אחד צריך להחליט האם זה כדאי לו.

תזכרו שכרטיסי אשראי הנטענים יכולים להיות פתרון טוב להורדת הוצאות, אך יקר מאוד. לכן כל אחד צריך להחליט האם זה כדאי לו.